Durante el 3T-2022, los ingresos generados por los operadores móviles contabilizaron un total de $79,529 millones de pesos (mdp) cifra que representa un crecimiento anual de 5.4%, 1.2 puntos porcentuales superior al del PIB (4.2%).

• En su desagregación por componentes, se registró una contracción de -10.0% por la venta equipamiento móvil, que fue compensado y superado con el incremento de 12.3% por la provisión de servicios.

• Al finalizar el 3T-2022, se contabilizaron un total de 137.2 millones de líneas, 6.7% más en su comparativo anual, 82.9% corresponden al subsegmento de prepago y 17.1% al de pospago.

• El ingreso promedio de los operadores por usuario móvil al mes (ARPU por sus siglas en inglés) se ubicó en un nivel de $137.4 pesos por usuario en el 3T-2022, 1.9% mayor al registrado durante el mismo periodo del año previo.

La economía mundial registra una desaceleración generalizada y más acentuada de lo previsto, con los niveles inflacionarios más altos en los últimos decenios. En México, los indicadores revelan tendencias mixtas, tal que si bien los precios de los bienes y servicios continúan con su trayectoria al alza y se mantienen elevados, al tercer trimestre del año (3T-2022) el PIB registró un impulso en términos de crecimiento.

Así, la economía mexicana en su conjunto creció 4.2%, en su comparativo anual, valor que más que duplica la tasa del trimestre previo (2.0%), pero la inflación generalizada asciende a 8.5%.

En lo que toca al mercado de las telecomunicaciones móviles, trazó una acostumbrada trayectoria procíclica, al crecer 5.4% en términos anuales durante el periodo, medido por los ingresos de los operadores. Este incremento es atribuible en lo principal, a la evolución registrado por el componente de servicios móviles, al ser 12.3% superior, al comparar el mismo periodo de 2021 (3T-2021).

Telecomunicaciones Móviles y Actividad Económica al 3T-2022

De acuerdo con la estimación oportuna publicada por el INEGI, la actividad económica, medida a través del PIB, registró un crecimiento anual de 4.2% durante el 3T-2022. Con cifras desestacionalizadas, este dinamismo equivale a un crecimiento en el trimestre de 1.0%, nivel que continúa la ruta positiva observada en los trimestres previos (de 1.1% y 0.9% para el 1T-2022 y 2T-2022, respectivamente).

En tanto, el mercado de telecomunicaciones móviles en México alcanzó un crecimiento anual de 5.4% durante el 3T-2022, en términos de ingresos. En su desagregación por componentes, se registró una contracción de -10.0% por la venta equipamiento móvil, que fue compensado y superado con el incremento de 12.3% por la provisión de servicios, el mayor aumento observado en lo que va de 2022.

Producto Interno Bruto e Ingresos de Equipamiento y Servicios Móviles

(Crecimiento Anual, %)

Fuente: The Competitive Intelligence Unit con información de los Operadores Móviles

Desde 2021, el crecimiento anual de los ingresos generados por la comercialización de servicios trazó una tendencia procíclica, el 3T-2022 no fue la excepción. En otras palabras, la mayor actividad, productividad, movilidad, empleo y demanda por la conectividad ubicua han impactado al alza el consumo de las comunicaciones inalámbricas. Durante el 3T-2022, el alza en los ingresos por la venta de servicios fue 2.9 veces superior a la del PIB (4.2%).

En contraste, los ingresos por equipamiento móvil continúan en números rojos por su crecimiento anual, circunstancia manifiesta por quinto trimestre consecutivo, en el 3T-2022 en mayor magnitud que el trimestre previo, -10.0% y -4.2% respectivamente. Ello derivado de la reducción en la demanda por equipamiento por parte de los consumidores, explicado en parte, por los altos niveles de precios que impactan los bolsillos de los usuarios y que han incrementado el periodo de reemplazo de los dispositivos.

Hacia el cierre del año, se anticipa que las ofertas del buen fin y promociones decembrinas impulsen la adquisición de equipos y consecuentemente, los ingresos correspondientes para los operadores móviles. Esto, aunado a la trayectoria positiva del componente de servicios, propulsaría los ingresos del mercado durante el cuarto trimestre de 2022.

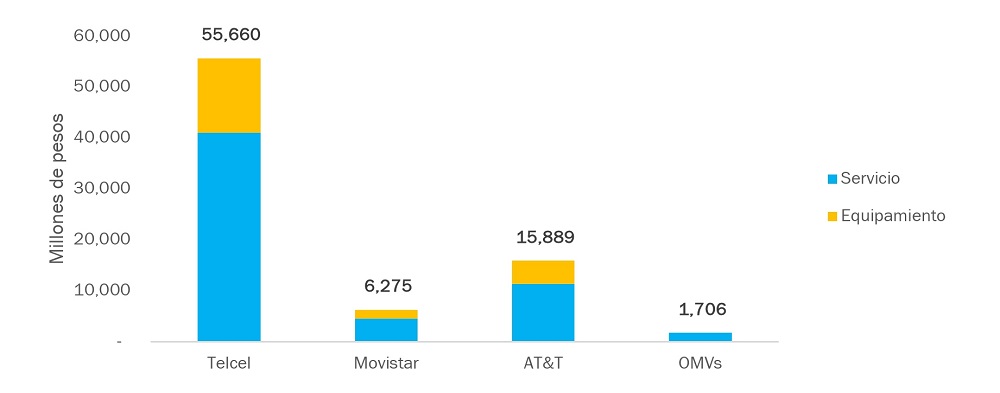

Ingresos por Operador

Durante el 3T-2022, los ingresos generados por los operadores móviles contabilizaron un total de $79,529 millones de pesos (mdp), cifra que representa un crecimiento anual de 5.4%.

En su desagregación por operadores, el agente económico preponderante en telecomunicaciones (AEP-T), Telcel, registró ingresos por $55,659 mdp durante el 3T-2022, cifra 3.3% mayor en su comparativo anual, concentrando así, 70.0% de los ingresos del mercado. En su desagregación por componentes, incrementó 9.7% en los ingresos derivados de la comercialización de servicios y se contrajeron 11.2% las ventas de equipamiento.

Ingresos de Telecomunicaciones Móviles por Operador, 3T-2022

(Millones de Pesos)

Fuente: The Competitive Intelligence Unit con información de los Operadores Móviles

Por su parte, en el 3T-2022, AT&T registró un crecimiento anual de 9.7%, con ingresos equivalentes a $15,889 mdp (20.0% del total del mercado), atribuibles a un incremento de 22.2% en el componente de servicios, al tener lugar una expansión significativa de su base de clientes. En contraste, el componente de equipamiento se redujo 12.4%.

En tanto, Telefónica registró ingresos 5.2% superiores anualmente en el 3T-2022, al generar $6,275 mdp, una contribución de 7.9% del total del segmento móvil. Ello al incrementar en 11.1% los ingresos provenientes de equipamiento y 3.1% los de la provisión de servicios. De acuerdo con el operador, estos mejores resultados son atribuibles principalmente a la adición creciente de usuarios en la modalidad de pospago.

Por último, se estima que los operadores móviles virtuales (OMVs) generaron en su conjunto un total de ingresos por $1,706 mdp durante el 3T-2022, cifra que representa un crecimiento anual de 55.5%, como consecuencia de la franca expansión en su base de usuarios. Con ello, su participación de mercado conjunto ascendió a 2.1% durante el 3T-2022.

Sigue siento asignatura pendiente la categórica concentración de ingresos que continúa ostentando el AEP-T Telcel, puesto que una competencia efectiva en el mercado es inalcanzable bajo un escenario con diferencias tan marcadas entre operadores.

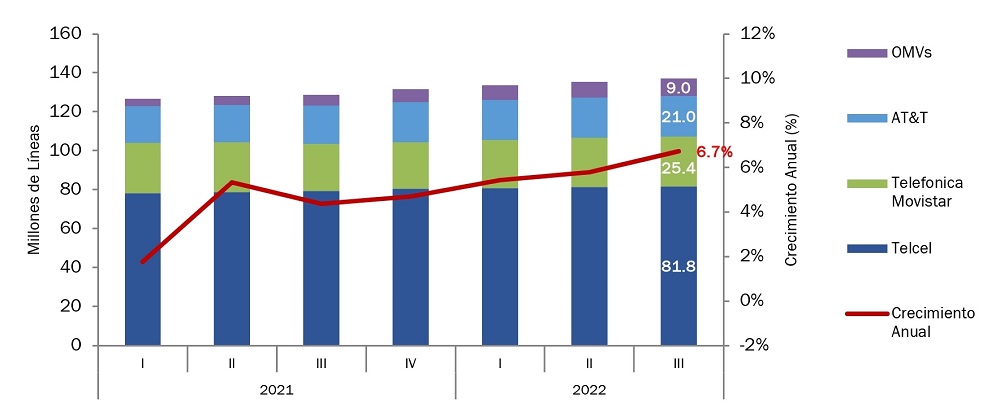

Líneas Móviles

Al finalizar el 3T-2022, se contabilizaron un total de 137.2 millones de líneas, 6.7% más en su comparativo con el mismo trimestre del año anterior.

En su distribución por operador, el AEP-T (Telcel) ostenta 59.6% del total de líneas al alcanzar 81.8 millones, seguido de Telefónica Movistar con 18.5% de participación de mercado o 25.4 millones de accesos estimados, AT&T con 21.0 millones de líneas y una cuota de 15.3%. Por su parte, el marcado dinamismo de los OMVs los ha llevado a contabilizar en su conjunto una razón de 6.6% del total con 9.0 millones de líneas.

Líneas Móviles

(Millones de Líneas)

3

Fuente: The Competitive Intelligence Unit con información de los Operadores Móviles

Del total de líneas al 3T-2022, la proporción de líneas por modalidad de pago es prácticamente la misma del trimestre previo, 82.9% corresponden al subsegmento de prepago y 17.1% al de pospago. De manera anual, la proporción del segmento de prepago creció 0.8 puntos porcentuales (p.p.). El conjunto de OMVs concentra el mayor porcentaje de prepago con 94.7%, seguido por Movistar con 87.7%, Telcel con 82.2% y AT&T con 74.7%.

Como ha tenido lugar en años previos, independientemente de la dinámica de los ingresos generados por los operadores y los embates macroeconómicos, se prevé que el crecimiento de líneas móviles continúe al 4T-2022, a partir de la creciente relevancia que tienen estos servicios para los mexicanos. Los principales factores subyacentes a este pronóstico positivo son: mayor cobertura de los operadores, creciente consumo de servicios por los consumidores e incremento en el número de dispositivos conectados.

ARPU: Ingreso Promedio por Usuario

El ingreso promedio de los operadores por usuario móvil al mes (ARPU por sus siglas en inglés) se ubicó en un nivel de $137.4 pesos por usuario en el 3T-2022, 1.9% mayor al registrado durante el mismo periodo del año previo. De manera secuencial, este indicador creció 48 centavos con respecto al del 2T-2022.

Ingreso Promedio por Usuario (ARPU)

(Pesos y Crecimiento Anual, %)

Telcel registra el ARPU más alto del mercado al 3T-2022 al alcanzar un monto de $168 pesos, nivel 5.4% mayor en su comparativo anual. Por su parte, los usuarios de AT&T contabilizan un ARPU mensual de $142.5 pesos, 2.2% superior en términos anuales, atribuible al mayor consumo de servicios. En tanto, el ARPU estimado de Telefónica se ubicó en $59.7 pesos mensuales.

Por último, se estima que en su conjunto los usuarios de los OMV generaron un ARPU de $66.5 pesos, mayor al que registran los usuarios de Telefónica y es 8.9% menor que aquel registrado durante el mismo trimestre del año previo, ante el aumento del volumen de líneas de prepago.

Como se refirió previamente, es previsible que la entrada de nuevas tecnologías y servicios, migración a redes 5G, así como el mayor consumo de servicios impulsen el ARPU del mercado al alza. Sin embargo, la merma en el poder adquisitivo contrarresta la incidencia positiva de estos factores.

Consideraciones Finales

Los resultados de la actividad económica y del sector de telecomunicaciones revelan un impulso al tercer trimestre del año. A pesar de las circunstancias adversas registradas a nivel mundial, destaca el desempeño favorable del PIB y de los ingresos móviles. En su acostumbrada trayectoria procíclica, el crecimiento de este último superó al dinamismo de la economía en su conjunto, en esta ocasión, al ser 1.2 puntos porcentuales superior.

En contraste, la ruptura en las cadenas de suministros mundiales y la contracción en los ingresos por equipamiento continúan ejerciendo un peso negativo en el mercado móvil, aunque se prevé que su impacto se atenúe al cierre del año. En tanto, se anticipa que el número de usuarios mantenga su tendencia ascendente y que su consumo sea creciente, circunstancias que impulsarán más el ARPU y, por lo consiguiente los ingresos de servicios, contrarrestando así el desempeño de los ingresos por equipamiento.

Pablo Berruecos

Productor de TV - Especialista en Nuevas Tecnologías 22 años de experiencia - Dir. Comercial y Editor de los blogs de ONE Digital

Related posts

Lo más reciente

- Lanzamiento mundial de Honor of Kings el 20 de junio: ¡Prerregistro disponible!

- realme 12+, el smartphone con la mejor relación calidad-precio, llega a México con cámara insignia y potencia ultra

- Anuncian adaptación al anime de Free Fire, el juego móvil Battle Royale más descargado del mundo

- Nokia y Megacable logran récord de velocidad en transmisión óptica en América Latina: 1.1 Tbps

- Infinix anuncia la llegada de su nueva serie HOT 40 en México