Ciudad de México, septiembre 2022.- Todas las personas que tienen un teléfono móvil son vulnerables al smishing, un tipo de estafa cuyo objetivo es robar datos y contraseñas a través de SMS. Es un riesgo tanto para los consumidores como para las marcas, que ven sus nombres vinculados a acciones fraudulentas.

Según datos de la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef) se han recibido 3.5 millones de reclamaciones relacionadas con fraudes financieros en los primeros seis meses de 2022, alcanzando un monto de 9,231 millones de pesos, en contraste con los 3.28 millones de reportes en el mismo periodo del año anterior. Liz Zorzo, Global Antifraud Manager de Sinch, explica que hay formas de proteger a las empresas y a los clientes para que no sean víctimas de las estafas de smishing, “El cuidado tiene que venir de ambas partes, tanto de los que recibieron el mensaje, como de las marcas, y crear una relación de confianza es clave en este proceso“, comentó la ejecutiva.

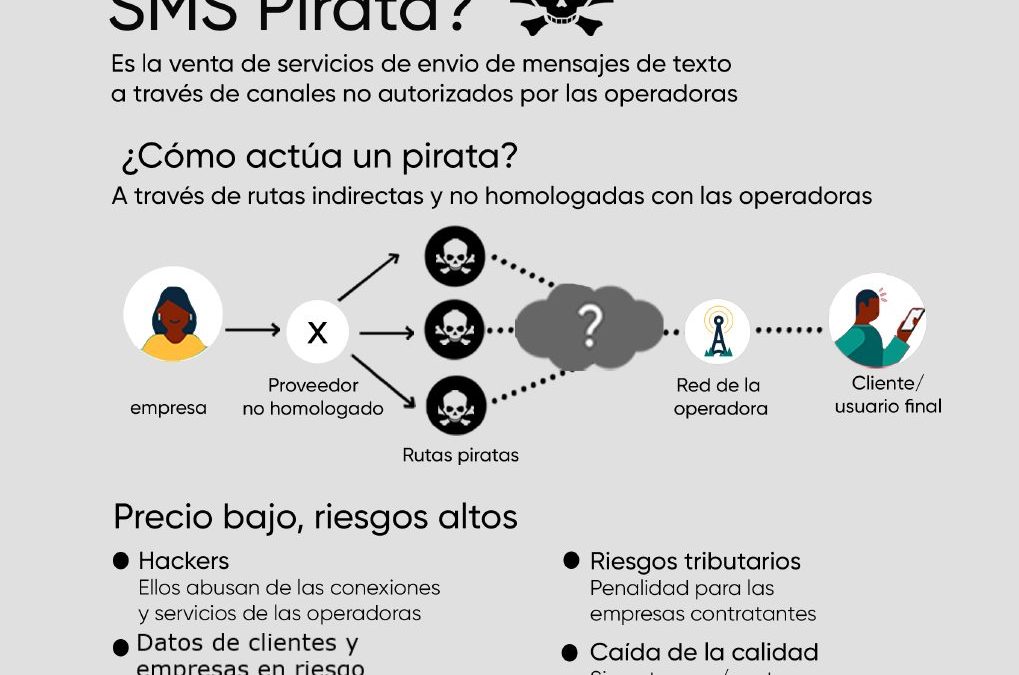

Michele Bader, vicepresidente de Operaciones de Sinch LATAM, explica que las empresas que no tienen conexiones directas con los operadores, que utilizan grey routes, no tienen control sobre los mensajes enviados. “Estas empresas están utilizando canales no oficiales y no homologados, canales que no están controlados, que permiten el envío de contenidos con temas que pueden ser sensibles o controvertidos, mensajes que no fueron solicitados por el cliente y publicidad que no es de interés para la persona. En estos casos, realmente no se cuida el contenido que se envía”.

El proceso de seguridad comienza en las empresas, creando medios de comunicación fiables. Lo primero es utilizar una empresa homologada que se tome en serio la seguridad, el cumplimiento de las normativas, las certificaciones ISO, que tenga una conexión directa con los operadores y que se tome muy en serio la redundancia del sistema y de las plataformas.

El uso de un sistema y un equipo operativo de confianza, con la correcta identificación de los mensajes y presentando canales de comunicación oficiales, son factores primordiales para evitar que los consumidores caigan en las trampas. Cuantos más puntos de seguridad y vigilancia haya, más difícil será para el defraudador engañar a alguien.

La mejor manera de que una empresa se proteja y garantice una comunicación eficaz con sus consumidores es apoyarse en un proveedor que cuente con la plataforma y la infraestructura adecuadas, “por eso es importante que las marcas que utilicen servicios de mensajería, independientemente del sector en el que operen, cuenten con sistemas seguros, homologados por los operadores de telecomunicaciones, con un área de seguridad antifraude y un equipo multidisciplinario que cuide la calidad de los contenidos enviados”, subraya Zorzo.

Para el usuario final, la principal recomendación que hace Liz Zorzo hace es: “si has recibido algo sospechoso, como ofertas de trabajo milagrosas, ofertas poco creíbles, regalos de marcas con las que no interactúas, mensajes bancarios, facturas y/o deudas que no tienen sentido, o incluso mensajes con errores de escritura, no des click a nada, sólo denuncia”, pide Zorzo.

Si el remitente es un número de teléfono móvil normal, de más de 8 dígitos, las posibilidades de ser un fraude son enormes, porque este tipo de remitente no es un servicio oficial de los operadores de telefonía móvil. Más del 85% de las denuncias de fraude proceden de este tipo de remitente. Los mensajes que provienen de un código numérico corto (de 3 a 6 caracteres o por nombre de empresa) son más fiables, pero, aun así, hay que prestar atención.

Así que, si has recibido algún mensaje sospechoso, que no has solicitado o que está fuera de contexto, lo ideal es no llamar nunca a los números de teléfono de los mensajes que no tienen sentido, no hacer transferencias bancarias, hacer depósitos a cuentas desconocidas o incluso realizar compras o dar click a los links que comparten, sólo basándose en un mensaje. En este punto, la ejecutiva responsable antifraude de Sinch refuerza: “pregúntate siempre ‘¿soy cliente de este banco?’, ‘¿utilizo el servicio de esta empresa?’. Si la respuesta es negativa: denúncialo y, en caso de duda, comprueba la información en otro canal o directamente con la empresa que supuestamente se puso en contacto contigo”, concluye Liz Zorzo.

Pablo Berruecos

Related posts

Lo más reciente

- ¡Guardian Tales celebra su 4.º aniversario y podrás conseguir 150 invocaciones gratuitas!

- Informe GSMA: “La Economía Móvil en América Latina 2024”

- La Serie Redmi Note 13 crece con el nuevo Redmi Note 13 Pro 5G en Verde Olivo

- realme C65 ya en México: Potencia y estilo para la generación joven

- Sumérgete en la actualización 3.3 de PUBG MOBILE: Odisea Oceánica y nuevas funcionalidades

Lo más popular

- OPPO presenta nueva visión tecnológica y tres productos conceptuales en el INNO DAY 2020

- ¿Sabías que existen apps que cuidan de los adultos mayores?

- Threema llega a México para ofrecer comunicación realmente segura a individuos y, en particular, a empresas

- Hughes prueba con éxito la conectividad 5G con backhaul satelital

- ¡YOTELCO+ se pone loco y dice ‘Gracias’ a sus fans con un plan increíble de 3 años de servicio gratis, por el pago de 1!